编者按:《金融科技与商业银行效率——基于DEA-Malmquist模型的实证研究》使用DEA-Malmquist模型测算我国145家商业银行2013—2018年的全要素生产率,构建金融科技发展指数,通过静态面板和动态面板广义矩估计(GMM)研究金融科技对我国银行业效率的影响。研究发现,金融科技通过金融创新、技术溢出和市场竞争驱动商业银行战略转型显著提升了商业银行的效率。金融科技对银行效率的影响促进作用呈现异质性:金融科技对股份制银行和位于东部地区银行的全要素生产率影响更显著;具有与金融科技结合程度深、业务创新能力强、决策层年轻化、跨区域经营程度高这几个特征的银行,更容易吸收金融科技的影响来提升全要素生产率。进一步,机制分析表明金融科技造成竞争加剧,增加了银行负债成本,促使银行选择了风险更高的资产来弥补负债端的损失,间接促进了经营效率的改善。

引言

商业银行在我国金融体系中占据着主导地位,其运行效率对维护金融市场稳定、促进实体经济高质量发展有着至关重要的作用。新兴金融业态凭借对服务效率、移动渠道普及、客户筛选和差异化定价、风险评估和控制等一系列困扰传统金融机构难题的解决,倒逼商业银行等传统金融机构转型(谢治春等,2018),导致传统银行业经营形势日趋严峻。鉴于此,文章使用DEA-Malmquist模型测算我国145商业银行2013—2018年的全要素生产率,并利用文本挖掘法,构建金融科技发展指数。利用静态面板和动态面板广义矩估计(GMM)发现,金融科技驱动商业银行战略转型显著提升了商业银行的效率。机制分析表明,一方面,这种提升通过银行资产端结构的改善发挥作用;另一方面,是由负债端银行业务的创新所致。进一步研究发现,商业银行不同特征使得金融科技对银行效率的促进作用呈现异质性:金融科技对股份制银行和位于东部地区银行的全要素生产率影响更显著;具有与金融科技结合程度深、业务创新能力强、决策层年轻化、跨区域经营水平高这几个特征的银行更容易吸收金融科技的影响,提升全要素生产率。

文章的贡献主要体现为以下几个方面。第一,从理论层剖析金融科技对我国银行业效率影响的现有文献屈指可数。文章从银行资产端及负债端结构入手,揭示金融科技改善银行业效率的作用机制,探寻银行多重异质性对获取金融科技红利的影响,丰富了金融科技和传统金融机构关系的理论研究。第二,鉴于数据可得性,关注金融科技和我国商业银行关系的现有文献大多开展案例研究(谢治春等,2018),或利用上市商业银行样本进行实证研究(张茜和赵鑫,2019),文章从实证层面利用较大样本进行定量考察,丰富了实证证据。第三,文章利用中介效应模型分析金融科技发展对于银行效率影响的作用路径,识别了金融科技对商业银行影响的传导机制。第四,文章识别了多重银行异质性是否影响金融科技与银行效率的关系,有助于厘清金融科技在不同商业银行中发挥作用的异质性效应,启发银行根据自身特征调整战略和转型路径,更有效地谋求竞争优势和获取核心竞争力,这对进一步深化商业银行改革具有重要的理论意义和现实价值。

提出假设与构建模型

(一)假设

假设1:金融科技发展从市场竞争、金融创新和技术溢出等方面对商业银行资产端与负债端发挥优化作用,提升商业银行效率。

假设2:与国有大型银行相比,金融科技发展对股份制银行、城商行和农商行效率的影响更显著。

假设3:金融科技发展对银行效率的影响在我国东部地区和中部地区要显著大于西部地区。

假设4(A):金融科技发展对商业银行效率的影响在与金融科技结合度高的银行更显著。

假设4(B):金融科技发展对商业银行效率的影响在业务创新能力较强的银行更显著。

假设4(C):金融科技发展对商业银行效率的影响在决策层年轻化的商业银行更显著。

假设4(D):金融科技发展对商业银行效率的影响在跨区域经营的商业银行更显著。

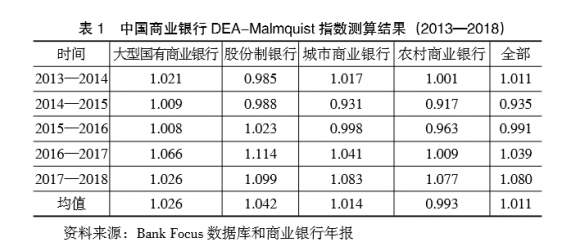

文章利用DEA模型的Malmquist指数测算商业银行全要素生产率,不依赖生产函数和样本量纲,能得到较稳健的结果。利用2013—2018年面板数据,参照已有研究(李兴华方式等,2014;刘笑彤和杨德勇,2017),以商业银行固定资产和员工人数作为投入指标,以贷款总额和税前利润作为产出指标,测算结果如表1所示。

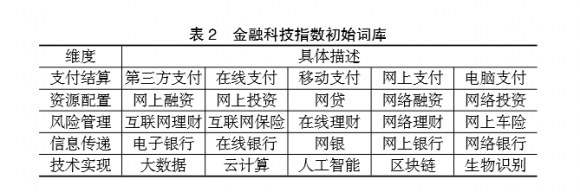

由于目前在金融科技领域缺乏规范、全面的统计数据,为了有效衡量近年来金融科技发展水平变化,本文借鉴沈悦和郭品(2015)提出的“文本挖掘法”构建金融科技指数(FinTech)。具体做法为:第一,结合金融功能及科技金融技术实现路径构建FinTech指数的初始词库(见表2)。

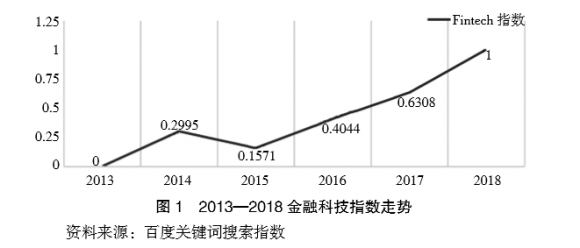

第二,借助百度搜索引擎,计算各指标的年度词频。统计2013—2018年各年度指标的资讯数量,考虑到资讯数量与网民和企业的关注度、市场需求呈现正相关,能够在一定程度上体现金融科技发展势头。第三,运用因子分析法估计得分系数矩阵,并以各因子的方差百分比作为权重,标准化处理后得到FinTech指数。据此构建的金融科技指数走势如图1示。

在选择控制变量方面,以往文献研究发现,银行微观特征变量和宏观经济变量均可能会对商业银行经营效率产生显著影响(郭品和沈悦,2015;申创和赵胜民,2017)。选取的控制变量定义和描述性统计结果如表3所示。

(四)模型设定和估计方法

实证分析

(二)金融科技对商业银行效率影响的检验

文章使用静态面板混合OLS和固定效应对计量模型(1)进行估计。计量模型(2)为动态面板回归。研究发现,金融科技(FinTech)指数的估计系数均显著为正,假设1得到验证。

(三)金融科技对商业银行效率影响的机制识别

基准检验表明,金融科技发展对商业银行经营效率起到了促进作用,证实了假设1。在该部分,文章将检验金融科技通过负债端和资产端对银行经营效率的影响机制。

(四)异质性影响

区分银行所有制后,金融科技对银行全要素生产率影响呈现差异。金融科技对大型国有银行全要素生产率的影响符号为正,仅在固定效应模型中,在5%水平上显著;金融科技对股份制银行、城市商业银行和农村商业银行全要素生产率的影响均通过了显著性检验,其中,金融科技对股份制银行全要素生产率影响的系数和显著性均高于城市商业银行和农村商业银行。假设2得到验证。金融科技对位于不同经济区域银行全要素生产率的影响呈现差异。在东部地区和中部地区,金融科技对银行全要素生产率的影响通过了显著性检验,西部地区仅有混合OLS模型中在5%水平上显著为正。假设3得到验证。

2. 考虑银行特征

文章识别了银行与金融科技结合度、业务创新能力、决策层年龄和跨区域经营程度等银行层面特征,探究上述特征是否影响金融科技与银行效率的关系,对假设4(A)(B)(C)和(D)进行验证。

(五)稳健性检验

为了确保研究结论的稳健,进行了以下稳健性检验。第一,对金融科技发展衡量进行变量替换。文章利用北京大学数字金融研究中心基于蚂蚁金服用户数据构建的省级数字金融普惠指数评价指标中的覆盖广度指标作为衡量金融科技发展代理变量,对模型(1)和模型(2)进行检验。第二,基于DEA模型的Malmquist指数的构成,使用技术效率指数和技术进步指数替换全要素生产率变化指数(综合经营效率),对模型(1)和模型(2)进行检验。上述检验结果均不改变基础研究结论。

研究结论与启示

文章的研究结论对于进一步深化商业银行改革、促进金融科技应用具有重要的理论意义和现实启示。

第一,金融科技作为金融服务和信息技术结合的产物,对传统金融机构业务模式和产品流程带来极大的挑战和机遇。面对金融科技的迅猛发展,商业银行不能故步自封,而是应将金融科技的发展视为推动自身变革的动力,主动出击以谋求竞争优势,探索业务发展的新路径和新模式。同时,商业银行也要客观认识到自身在客户资源、网络构建和社会信誉等方面的优势,与金融科技企业深度合作,取长补短,拓宽自身发展前景,谋求综合实力的全面提高。

第二,大型国有银行应充分利用自身在实力雄厚和客户基数方面的优势,在金融科技方面积极投入,吸引拥有科技和金融背景的复合人才加入,快速应对金融科技的冲击。

第三,中部、西部地方政府应大力推动金融科技发展的进程,从鼓励政策和引导法规入手,从硬件建设和人才引进着力,实现跨越式发展。

第四,商业银行应该将金融科技与自身能力建设结合,试点建设开放式银行,促进业务创新能力和跨区域经营能力提升,鼓励决策层接受新兴经营理念,利用金融科技发展驱动业务转型,增强核心竞争力。

1数实共生·2022金融科技十大趋势展望 | 腾讯金融研究院 X 腾讯云 X 毕马威

2022-03-29

2022-03-24

2021-12-24

2021-12-22

5数实共生·2022金融科技十大趋势展望 | 腾讯金融研究院 X 腾讯云 X 毕马威

2022-03-29

2022-03-24

2021-12-24

2021-11-29