2021年1月20日,腾讯云联合腾讯金融研究院发布行业首份《未来金融白皮书》,从银行、保险、证券等行业金融机构发展实际痛点出发,全景呈现对未来金融形态构建和数字化升级路径的洞察。这也是腾讯云首次以白皮书形式,系统性阐述金融行业数字化方法论。

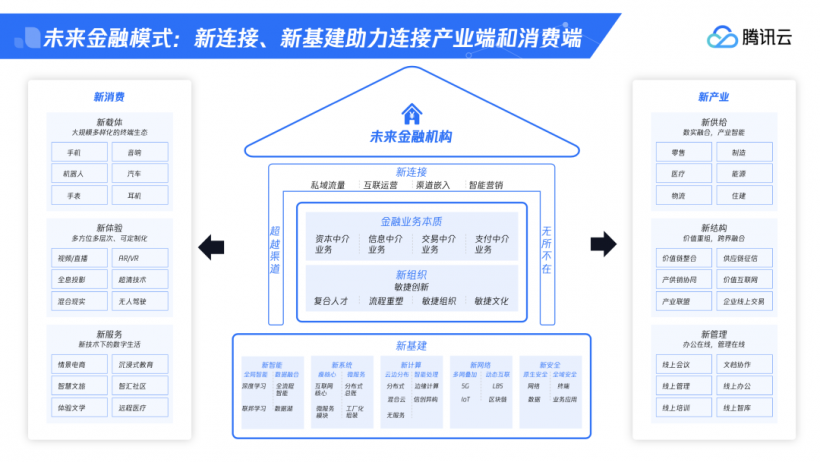

《未来金融白皮书》指出,受宏观环境、客户行为变化、以及行业竞争加剧等因素影响,金融机构在后疫情时代普遍面临基础设施、组织结构以及业务连接等方面挑战,而新基建和新连接将成为化解发展痛点的关键抓手,能够助力金融机构打造连接产业端和消费端的未来金融新模式。

近年来,央行、银保监会、证监会等金融监管部门都在积极引导金融机构加速数字化转型。腾讯云副总裁、腾讯金融云总经理胡利明在发布会上表示,《未来金融白皮书》(以下简称“白皮书”)以腾讯云多年来在行业的丰富实践为基础,旨在为金融机构提供数字化转型的思考模式和最佳范本,推动行业数字化转型向更深、更广发展。

新基建和新连接成为未来金融关键抓手

新冠疫情正在成为所有产业发展的宏观变量。同时,金融行业还面临着客户群体年轻化、线上化、互动化和品牌化,以及金融开放带来新竞争格局、行业服务模式和职能重构等方面的考验。

金融行业发展因此普遍承压。以银行业为例,规模驱动的传统发展模式正难以为继,收入增速放缓,资金业务持续收缩,整体负债成本率过高,净利润增速下滑明显,不良率攀升。保险行业和证券行业同样出现了核心指标增速放缓、竞争加剧的趋势,且行业头部效应明显。

为了化解这些挑战,《白皮书》指出,依托新基建和新连接,能够在基础设施、组织结构、业务连接等层面化解痛点,实现提质、降本、增效,构建可持续发展的未来金融新业态。

一方面,金融机构借助金融新基建,能够构建具有瘦核心、微服务、全智能、自主可控的基础支撑能力,为庞大的市场需求提供更好的IT系统支撑和数据处理能力。

另一方面,金融机构可以基于新连接,形成线上为主、线上线下相结合的多样化渠道。同时,结合5G、富媒体、泛在终端等,扩展线上交互的体验场景与方式,构建优质私域流量,实现业务的主动拓展。

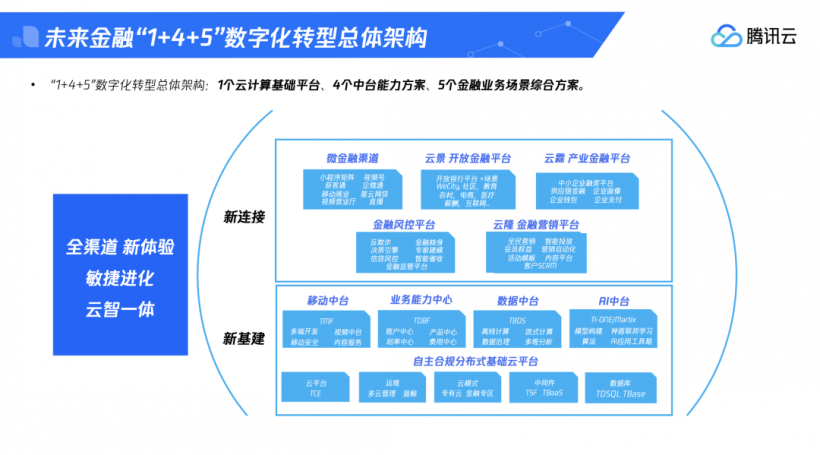

据介绍,腾讯云目前已经构建出涵盖专有云、金融专区、数据库、微服务治理、运维等在内的分布式基础云平台,移动中台、业务能力中心、数据中台、AI中台等解决方案,以及基于微信生态的微金融渠道、云景开放金融平台、云霖产业金融平台等渠道,为金融行业提供新基建和新连接的全面助力。

三种路径,助力行业数字化升级

《白皮书》指出,面对不同的场景需求,金融机构数字化有三种路径。部分金融机构可迅速建立全新数字化业务或产品,实现快速数字化;部分金融机构采用互联网运营经验迅速迭代,实现局部数字化;部分金融机构也可制定顶层数字化战略设计,推进业务变革和组织升级 ,实现全面数字化。

银行领域:腾讯云助力建设银行建设超大规模生态云,支撑9大领域的生态业务开展,实现了300%的业务增长;贵州银行与腾讯云合作构建融级高可靠架构,成为国内首家全面上云的银行,开创了金融数字化创新转型先河;北京银行基于腾讯云移动金融开发平台的支撑,升级移动金融服务,业务交付效率提升1.5倍。

保险领域:安心保险基于腾讯提供符合保监会监管要求的金融云专区等专属产品,6个月快速开业,并实现保费收入25倍增长;泰康人寿基于腾讯云AI技术,率先在全国范围内推广智能认知核保,覆盖36000多家医疗机构,准确率达到90%以上;腾讯云还支撑中国人寿打造空中会客室,让全国业务员在云端“7×24小时”无接触营业;中华保险依托腾讯的“线上理赔服务平台”,为车主提供快速的查勘服务,实现小额案件秒级赔付。

证券领域:兴业证券基于腾讯云搭建互联网营销体系,平台每月新增粉丝过万;中银证券在腾讯云助力下落地行业首家全栈私有云,5分钟即可构建基础资源,运维管理投入节约60%;国泰君安借助腾讯云AI能力实现开户办理、风险识别等环节智能化,服务数百万用户;海通证券借助腾讯云机器学习平台提升营销风控效能,实现13000家风险预警覆盖,level2产品推荐转化率提升100%;腾讯云还联合深证通打造了金融行业云,为券商机构提供全栈云服务。

目前,基于金融新基建和数字新连接的发展战略,腾讯云已经服务了众多的金融行业客户,包括150多家银行、数十家保险及证券公司,在服务大型金融机构数字化转型方面处于行业领先地位。

扫码获取白皮书:

1数实共生·2022金融科技十大趋势展望 | 腾讯金融研究院 X 腾讯云 X 毕马威

2022-03-29

2022-03-24

2021-12-24

2021-12-22

5数实共生·2022金融科技十大趋势展望 | 腾讯金融研究院 X 腾讯云 X 毕马威

2022-03-29

2022-03-24

2021-12-24

2021-11-29